Zužující se a kvantitativní uvolňování. Politika centrální banky - část III

Před námi je nejdůležitější událost týdne - středeční setkání FOMC. V titulcích mnoha příspěvků a analytiků si můžeme přečíst o nadcházejícím zužující se. Jde o proces přímo související s měnovou politikou, který si dnes podrobněji vysvětlíme. Toto téma je velmi aktuální v kontextu Federální rezerva změny, ke kterým může dojít ještě letos. Hlasy analytiků i federálních bankéřů jsou zatím rozdělené. Stojí však za to vědět, co všechno zahrnuje zužování a na jaká aktiva může mít jeho zavedení významný dopad. Zvu vás na další článek ze série o politice centrálních bank na příkladu Federální rezervní banky.

Přečtěte si: Inflace nebo spekulace? Jaké úrokové sazby může Fed použít? [NS. II]

Kvantitativní uvolňování

Začněme úplně od začátku, což je březen 2020. V reakci na pandemii covid se mnoho centrálních bank v čele s Federálním rezervním systémem rozhodlo snížit úrokové sazby. To znamenalo větší úvěrovou svobodu, nižší náklady na obsluhu dluhu a v konečném důsledku pomoc při oživení ekonomiky. Spolu se snížením úrokových sazeb byla spuštěna další důležitá část stimulace ekonomiky - rozsáhlé nákupy aktiv (běžněji známé jako kvantitativní uvolňování nebo QE). Program QE je zkratka anglického názvu kvantitativní uvolňování. Jeho použití zvyšuje nabídku peněz v oběhu. Je to z jednoduchého důvodu. nákupem aktiv z trhu do něj banky vkládají peníze. Tento typ opatření (nákup dluhových cenných papírů) je jednou z netradičních pobídek pro nabídku na trhu. QE se používá především proto, aby bylo možné dodatečně stimulovat ekonomiku bez nutnosti snižovat úrokové sazby. Je zajímavé, že kvantitativní uvolňování nemění (v konečném důsledku nezvyšuje) aktiva komerčních bank, ale mění pouze množství likvidních aktiv.

Od července 2020 nakupuje Fed každý měsíc 80 miliard dolarů ve státních cenných papírech a 40 miliard v cenných papírech zajištěných hypotékami (MBS). v polovině roku 2021 došlo k oživení ekonomiky, a proto se postoj bankéřů Fedu poněkud změnil. Začali mluvit o zpomalení nebo zpomalení tempa nákupů dluhopisů - tedy o postupném snižování.

Nákup dluhopisů

Velká část kvantitativního uvolňování je nákup dluhopisů. Struktura těchto nákupů je definována v příslušných předpisech FED. Fed nákupem státních dluhopisů a cenných papírů zajištěných hypotékou (MBS) omezuje nabídku těchto dluhopisů na širším trhu. To umožňuje soukromým investorům, kteří chtějí tyto cenné papíry držet de facto není to pro ně příliš dobré období, pak zvýší ceny zbývající nabídky a sníží svou ziskovost. Tento proces a účinek, který vytváří, se nazývá efekt „rovnováhy portfolia“. Díky tomu, dokonce i v obdobích silné recese v ekonomice, ve které skutečné krátkodobé úrokové sazby balancují na nule, nákup dlouhodobých dluhopisů způsobí, že dlouhodobé úrokových sazeb zůstat nad touto hranicí. Zbývá tedy více prostoru k nákupu na stimulaci ekonomiky.

Zde je třeba říci ještě jednu věc - převod ziskovosti do ekonomiky. Výnosy státních dluhopisů jsou měřítkem pro další úrokové sazby soukromého sektoru, jako jsou podnikové dluhopisy a hypoteční úvěry. Samotné úrokové sazby mají přímý dopad na schopnost zemědělských podniků přijímat závazky, na rozhodovací procesy týkající se investování finančních prostředků - finanční přebytky (s malým nebo žádným zájmem v bankách) a potenciál nákupu zboží a služeb.

Tapering - odstranění peněžních pobídek

Přejděme k diskusi o fenoménu samotného zužování. Je to reakce na kvantitativní uvolňování. Během aplikace programů QE byla aktiva nakupována z trhu. Zužování je tedy proces vedoucí ke zpomalení a snížení míry nákupu. Vůbec to tedy nezastaví, i když to výrazně sníží. Zužování se nevztahuje na úplné snížení rozvahy Federálního rezervního systému nebo hromadný prodej nakoupených aktiv, ale pouze na snížení tempa jeho expanze (akvizice). V určitém okamžiku po skončení redukce nákupů (efektivní odposlech) může centrální banka postupně zmenšovat velikost své rozvahy, což umožní dříve nakoupeným cenným papírům „vyplavat“ z rozvahy, aniž by je nahradily (nákup podobného dluhu) kupón).

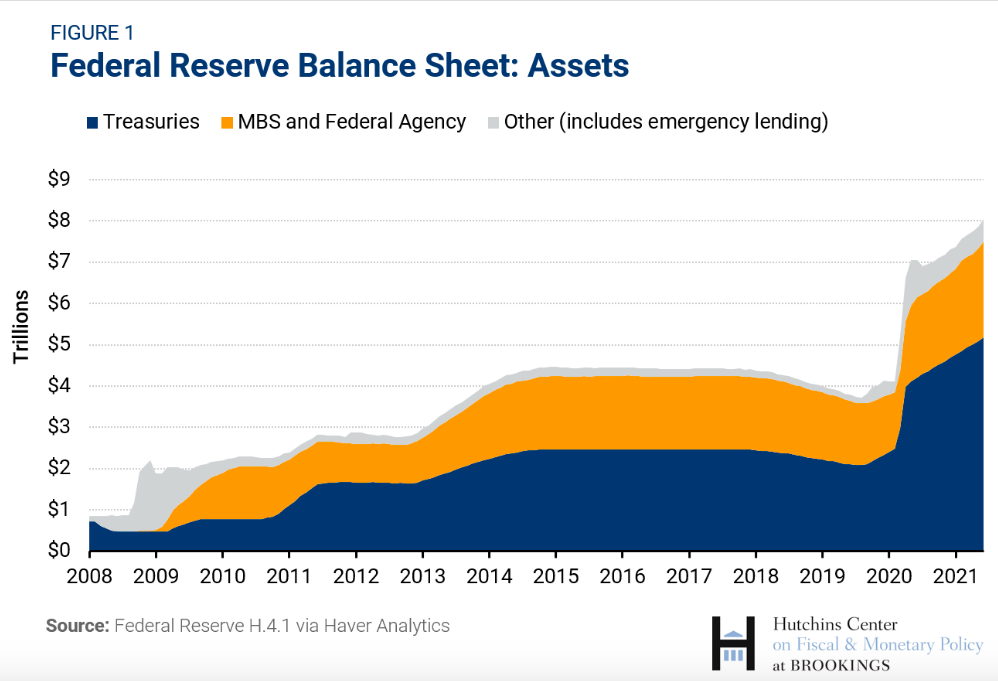

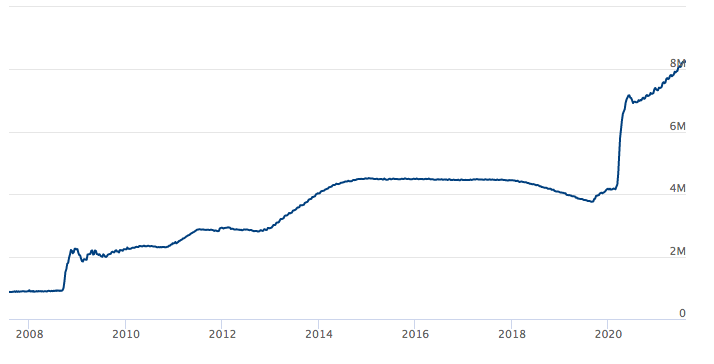

Rozvaha FED. Zdroj: Federální rezerva

Výše uvedený graf ukazuje rozvahu Federálního rezervního systému od roku 2008. Volný „odliv“ (zploštění průměru) lze pozorovat v pokrizových obdobích. Na druhou stranu intenzivní nákupy - kvantitativní uvolňování, tj. Stimulace ekonomiky „druhou rukou“ (tedy ne přímo úrokovými sazbami) v době krize. Tento graf také jasně ukazuje, co jsme řekli o několik vět výše. Zúžení není spojeno s úplným prodejem aktiv, ale se zpomalením tempa nákupů. V tomto případě je motivací Federálního rezervního systému omezit tempo nákupů pomalé odstraňování monetárních stimulů z ekonomiky. Taperig je tedy oznámením ke změně měnové politiky směrem k jejímu zpřísnění. Neříká však definitivní „ne“ možnosti další, potenciální stimulace, je -li to nutné.

![Forex Club – Daň 9 – Vyrovnání daně zahraničnímu brokerovi [Stáhnout aplikaci] Klub Forex - daň 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Platforma Trading View – řešení šitá na míru potřebám obchodníků [Recenze] přehled obchodního pohledu](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak propojit svůj účet FP Markets s platformou Trading View [Průvodce] pohled na obchodování fp trhů](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak investovat do ChatGPT a AI? Akcie a ETF [Průvodce] jak investovat do chatgpt a umělé inteligence](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomie kolapsu společnosti v hodnotě 47 miliard dolarů [WeWork, část II] příběh o bankrotu wework](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – muž, který podělal Softbank [WeWork, část A] adam neumann pracujeme](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak převést akcie na jinou makléřskou kancelář [Popis postupu] jak převést akcie na jiný makléřský dům](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Nejčastější chyby začínajícího obchodníka - pan Yogi [VIDEO] Skalpování – Nejčastější chyby začínajícího obchodníka – VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Učte se trpělivosti: Žádná pozice není také pozice - Pan Yogi [VIDEO] Skalpování - Učení trpělivosti - Žádná poloha je také poloha - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kdy opustit pozici a jak minimalizovat ztráty - pan Yogi [VIDEO] Skalpování - Kdy opustit pozici a jak minimalizovat ztráty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)